自動車部品産業の見通しとEVシフトの影響 ~クルンシィ・リサーチのリポートより~

公開日 2023.04.04

アユタヤ銀行の調査会社クルンシィ・リサーチは今年3月、タイ自動車部品産業の見通しに関する最新リポートを公表した。同産業は景気減速、半導体不足、電気自動車(EV)シフトなどさまざまな課題に直面している。今回は同リポートのうち自動車部品産業の概要、2022年の状況報告、2023~2025年の見通し、EVシフトの影響分析などのパートを紹介する。

半導体不足で成長が減速

同リポートはまず、自動車部品産業の現状と見通しについて「半導体不足は、自動車サプライチェーン、特にOEM(相手先ブランドによる生産)市場の足を引っ張り続けている。このため、タイの自動車部品産業は2022年まで成長率の減速が続いた。また、インフレ圧力の急上昇により、市場における国内外の消費者の消費支出が減少し、事業環境はより困難となった。2023年まではこうした不利な環境は続き、世界的な景気減速と、半導体製造に影響を及ぼす米中間の緊張状態の継続とも重なり、自動車部品メーカーは低成長にとどまるだろう」と概観。しかし、2024~2025年は大手半導体メーカーの生産能力増強が進み、世界経済は順調に回復トレンドになるため、自動車部品業界の状況も改善されるとしている。

タイは政府の支援でASEANトップに

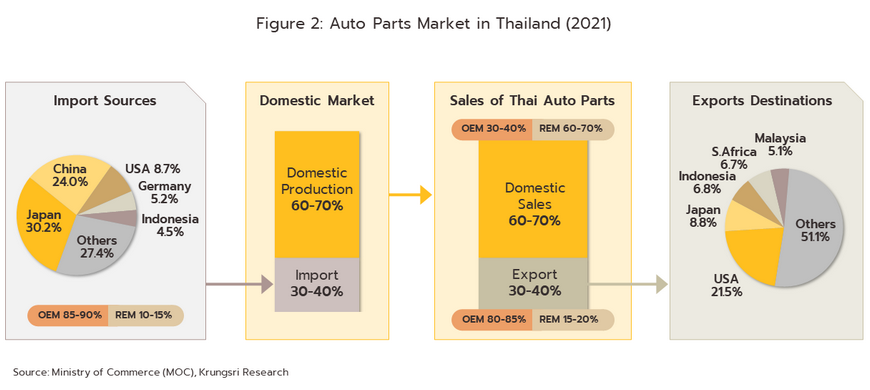

同リポートは改めてタイの自動車産業の歴史について、1963年以来、タイ政府の支援の下で発展してきており、特に当初、国内生産への投資促進を目的に、さまざまな政策が推進されたと説明。具体的には、外国企業のタイ生産拠点設置を加速するために、タイ投資委員会(BOI)が投資家への減税や機械の輸入関税の免除などの制度を導入した。これらの結果、現在ではタイで生産される自動車の部品の60~70%はタイ国内製となっている。また、自動車部品の販売先は国内が中心で、売上高の約60~70%が国内、残り30~40%が輸出だ。また、自動車部品の輸出額は、東南アジア諸国連合(ASEAN)ではトップ、世界でも14位になっている。

2022年は厳しい状況続く

2022年の自動車部品産業は成長が続いたものの、そのペースは減速した。自動車販売が増加したにもかかわらず、生産台数の伸び率は2021年の25.3%に対して、2022年は3.5%まで大幅低下した。これは、世界的な半導体不足の状態が続いたことに加え、ウクライナとロシアの戦争、景気悪化で国内外の自動車部品需要が減少したことが原因だと分析している。

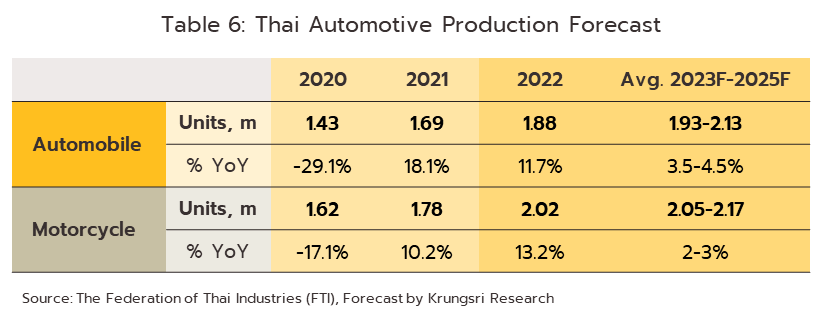

また、2022年上半期の自動車部品生産は、OEM部品の需要の伸びは鈍化していたが、中国・上海のロックダウン解除(2022年6月)や、パソコンと携帯電話など一部の電子製品の半導体需要が縮小した結果、半導体の入荷が再開され、下半期は需要が増加した。また、交換部品の需要は順調に拡大し続けた。これは、生活コストの上昇や多くの地域で発生した洪水などの問題により、消費者の購買力が低下し、新車購入を延期して古い車の修理をする人が増えているためだ。結局、2022年は自動車生産台数が11.7%、二輪車は13.2%増加したことで、自動車部品全体の需要は拡大が続いた。

自動車部品産業は成長続く

同リポートは2023~2025年のタイ自動車部品の生産量見通しについて、成長率は年平均3.5~4.5%で拡大すると予測している。2023年は高い成長率とはならないものの、2024~2025年には、各国の半導体生産への投資が加速していることで、世界の半導体供給が拡大し、 状況は改善していく見込みだ。この結果、2023~2025年の国内自動車部品市場は需要増が続き、特にOEM部品の需要が拡大すると予想。2025年には生産台数はコロナ前の水準に近づき、自動車の生産台数は年間200万台程度、バイクも同200万台程度になると予想。その要因として、①コロナの懸念が解消され、景気が徐々に回復 ②原油価格がロシア・ウクライナ戦争の緊張が緩和され徐々に下落 ③東部経済回廊(EEC)の第2期開発計画(2023~2027年)の実行に向けた政府インフラプロジェクトへの支出加速や、電子商取引などの継続的な拡大に伴う需要増加-の3つを挙げた。

一方、今後3年間の自動車部品輸出は同様の傾向が続き、年平均2.0~3.0%の増加が見込まれるという。しかし、タイ製自動車部品の輸出のマイナス要因として、①米中貿易関係の方向性に関する不確実性 ②主要経済国による貿易障壁の引き上げ ③今後3年間はタイがまだ内燃機関(ICE)向けの部品が中心だと予想しているものの、ICE車の製造からEV製造へのシフト-を挙げた。

EVシフトでは部品点数は大幅減少

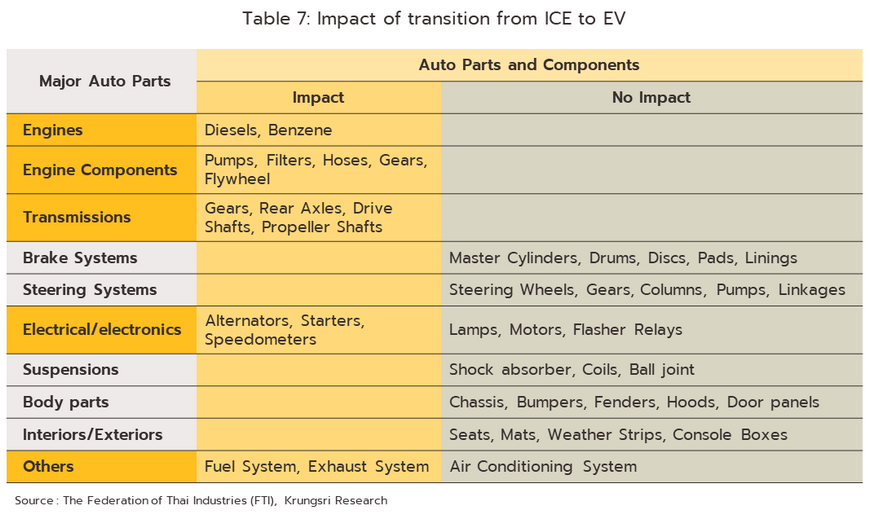

同リポートは、自動車産業においてICEの製造と使用の比率は徐々に低下していくと予想しており、EV生産と利用への移行が、自動車部品産業にも大きな課題をもたらすことは明らかだと報告している。これまでタイは、ICE向けのサプライチェーン強化に重点を置いてきたため、EV生産用の部品は少ない。例えば、ICEのパワートレイン(動力源)では、基本的には2000種類以上の部品を使っているが、バッテリー電気自動車(BEV)では20種類の部品しか使わない。また、ICEではエンジンが最も重要な部品だが、BEVはバッテリーが中心で製造コストの約30%を占めている。このためタイの自動車部品産業は改めてEV化への適応を加速しなければならないと強調している。

実際、EVの自動車部品、特にバッテリーの生産では、タイ国内での投資が始まりつつある。例えばトヨタ自動車によるニッケル水素電池やBMWによるリチウムイオン電池などだ。EV市場がより成熟してくるにつれ、自動車サプライチェーンの変化が、エンジン、ラジエター、排気システム、燃料システム、燃料タンク、イグニッションシステム、ギヤなどの広範囲のOEM部品への需要に影響するだろうという。一方で、サスペンションやボディー成型、ライティングシステム、インテリアは相対的に変化はないだろうとしている。

サプライチェーンは垂直型から循環型へ

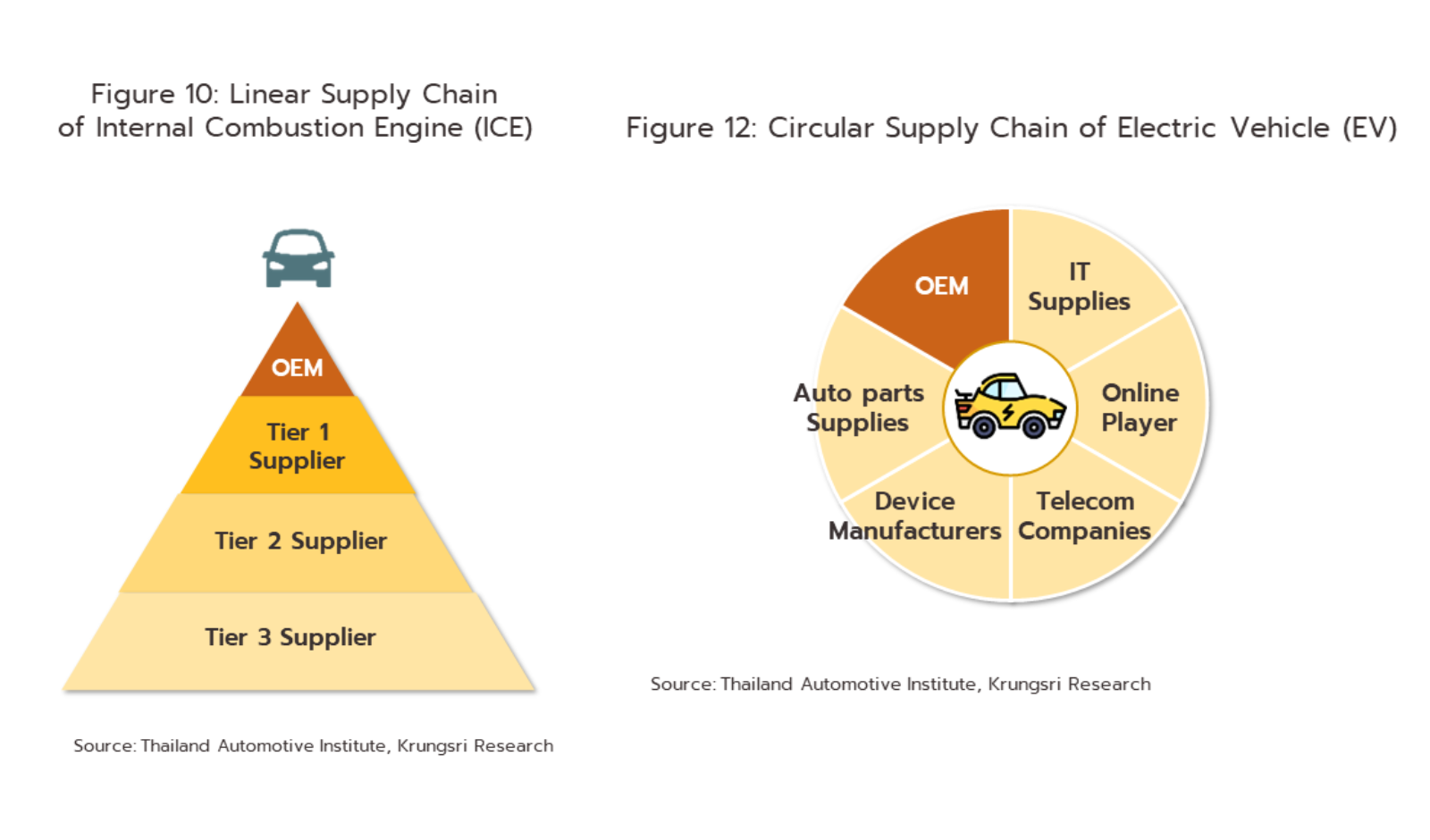

さらに同リポートは、タイの自動車産業のサプライチェーンについて、垂直的なサプライチェーンから循環型のサプライチェーンに変化するとの見方を示している。従来の自動車生産工程では、「tier3」から「tier2」、そして「tier1」と順番に垂直方向に上がっていく。しかし、EVメーカーは精度を維持する必要があるため、ロボットや自動化された生産ラインやハイテク最終製品の利用に依存するようになる。これらには自動運転支援、自動衝撃感知センサー、自動速度コントロール、そしてスムーズに旅行するためのオンラインデータに接続されたオンボードシステムが含まれる。

こうした相違から、EVサプライチェーンの構造は、垂直型のICE製造サプライチェーンとは大幅に異なる循環型、ネットワーク型となる。このネットワークは自動車部品サプライヤー、デバイスメーカー、通信会社、オンライン業者、IT供給会社で構成されることになるだろう。この結果、生産は早まり、柔軟になるとともに、企業は過剰な在庫を維持する必要がなくなり、より広範囲のニーズへの対応が容易になる。こうした変化に伴い、EVサプライチェーンの登場に対応する際には、OEM自動車部品メーカーは技術、生産、管理、組織を包括する広範囲の分野のすべてに対応し、コストを低減させた単純な大量生産よりも、製品の付加価値を高めることに重点を置くべきだと助言している。